#엘리엇의 타겟이 된 소프트뱅크

(사진 속 인물은 엘리엇을 이끄는 폴 싱어)

행동주의 헤지펀드로 잘 알려진 엘리엇 매니지먼트(Elliott)가 25억달러(약 3조원)가량의 소프트뱅크 주식(TYO: 9984)을 매수했다는 소식이 들려왔습니다. 이번 투자는 엘리엇의 가장 큰 베팅 중 하나라고 하네요.

[NYT] Elliott Management Is Said to Push for Change at SoftBank

물론 엘리엇이 이번에 가져온 3%의 지분보단 손정의 회장의 지분이 22%로 훨씬 높기 때문에 경영권이 흔들릴 일은 없지만, 그럼에도 상당히 큰 영향력을 행사할 것으로 보이는데요. 이미 손정의 회장을 만나 20억 달러 규모의 자사주 매입, 비전 펀드의 투명성 향상, *의사회 인물 개편 등의 의견을 나누었다고 하네요. 이번 소식이 보도되면서 시장은 긍정적으로 반응하며 소프트뱅크의 주가는 5000엔을 회복했습니다.

*18년 동안 소프트뱅크의 사외 이사직을 맡아왔던 타다시 야나이 유니클로 회장이 작년 말에 사외 이사직을 그만둠. 타다시 야나이는 그동안 조언과 비판을 내놓으며 균형 잡힌 이사회를 만드는데 공조. 그런 그가 사외 이사직을 그만두면서 균형 잡힌 의견을 들려줄 자리가 공석이 되었는데, 엘리엇이 이 자리를 요구한 것으로 보임.

#소프트뱅크가 어떻길래

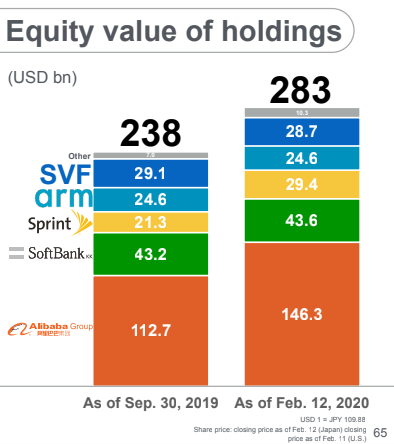

이번에 발표된 소프트뱅크 IR 자료에서 가져온 이미지입니다. 보시다시피 소프트뱅크는 알리바바가 매우 큰 비중을 차지하고 있으며, 일본 내의 통신사업, 스프린트, ARM, 소프트뱅크 비전펀드가 나머지를 차지하고 있는걸 확인할 수 있습니다.

1.알리바바

알리바바의 최대 주주는 마윈이 아닌 26%의 지분율을 보유한 소프트뱅크입니다 (마치 텐센트의 최대 주주가 마화텅이 아닌 내스퍼스인 것처럼). 손정의가 마윈을 만나고 5분 만에 투자를 결정한 건 유명한 스토리죠. 알리바바는 미중 무역전쟁으로 한동안 주가가 부진하다가 무역전쟁이 해소되는 모습을 보이며 주가가 반등했는데, 이 때문에 소프트뱅크의 가치 또한 큰 폭으로 증가했습니다. 알리바바의 주식이 많이 오른 만큼 소프트뱅크가 알리바바 주식을 매도해서 해당 자금을 자사주 매입하는 데 사용할 것이라는 예측이 나오고 있기도 합니다.

(아래 사진을 보면 반년 전에 비해 알리바바의 가치가 크게 상승했음을 확인할 수 있음)

2.일본 내 사업 (TYO: 9434)

소프트뱅크는 일본의 주요 이동통신사로, NTT와 KDDI에 이은 3위 통신업체입니다. 또한 별정통신(알뜰폰) 부문에서 야후 모바일과 라인 모바일을 운영하고 있습니다.

또한 야후 재팬을 운영 중인데, 아시다시피 야후 재팬과 라인이 통합될 예정이기 때문에 차후 큰 변화가 있을 것으로 예상됩니다.

3.스프린트

소프트뱅크는 2013년 미국의 4위 이동통신사 스프린트의 지분 78%를 216억 달러(약 25조 원)에 매수하며 자회사로 편입합니다. 이어서 3위 통신사 티모바일과의 합병을 계속해서 시도하지만 반독점법, 가격, 경영권 문제 등으로 실패해왔습니다. 하지만 계속된 시도 끝에 이번 주에 미국 연방법원이 합병 승인을 내리면서 결국 합병이 완료될 것으로 보입니다. 이 소식이 나오자마자 스프린트의 주가가 급등하면서 소프트뱅크의 가치 또한 큰 폭으로 상승했습니다.

현재 미국의 통신사 순위는 버라이즌 (점유율 35%), AT&T (34%), 티모바일(18%), 스프린트(13%) 순인데, 스프린트와 티모바일이 합병하면 버라이즌과 AT&T과 비슷한 규모의 통신사로 거듭나게 되고, 5G 인프라 선점에 집중할 것으로 예상됩니다.

4.ARM

2016년 소프트뱅크는 영국의 반도체 설계회사인 ARM에 약 33조 원이라는 엄청난 금액을 지르며 또 한 번의 거대한 인수를 진행합니다 (놀라운 건 손정의 회장은 싸게 샀다며 좋아했다는...) 손정의 회장은 앞으로는 AI시대라며 AI에 모든 것을 쏟아붓고 있는데, 그 정점에 위치하는 회사가 ARM입니다. 소프트뱅크가 인수한 이후 ARM은 비상장회사로 전환된 상태인데요, 차후에 재상장할 예정입니다. ARM에 대한 글들을 아래 첨부합니다.

[블로그] ARM을 산 소프트뱅크, 누구도 볼 수 없는 눈을 얻다

[매일경제] 손정의 회장이 36조원에 인수한 'ARM' 압도적 기술력 바탕 IoT·AI 시대 주역으로

5.비전펀드(SVF)

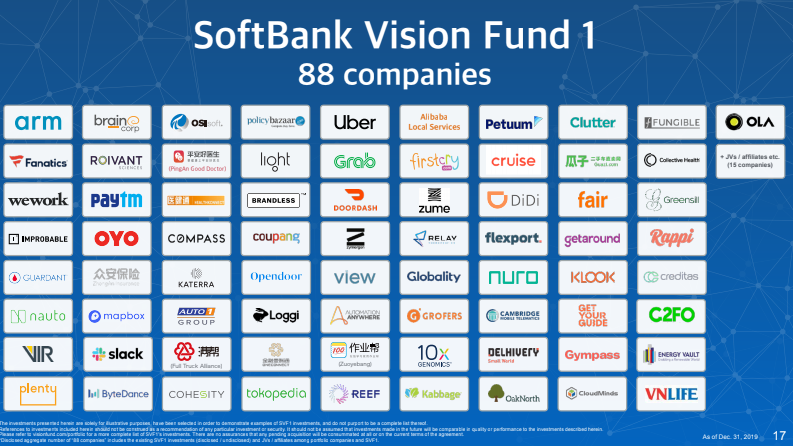

사실상 오늘의 주인공이라고 말할 수 있는 비전펀드입니다. 손정의 회장이 AI패러다임에 올라타겠다며 조성한 비전펀드는 소프트뱅크 자체자금(280억 달러) + 사우디아라비아 국부펀드(450) + 아부다비 국부펀드(150) + 애플 퀄컴 폭스콘 샤프 등(50) 이 출자해 구성된 펀드로 운용금액이 100조 원이 넘는 역사적 규모의 펀드입니다. 손정의는 이 자금으로 우버, 위워크, 쿠팡, 슬랙 같은 기업에 투자를 진행해왔습니다.

한때 우버와 위워크가 100조 이상으로 평가받으며 승승장구하는 듯 보였지만, 수익성이 화두가 되면서 우버가 예상보다 낮은 벨류로 상장하고, 결국 위워크가 위기를 맞이하면서 비전펀드 전체에 대해 논란이 계속되고 있습니다.

원래는 더 큰 규모의 비전펀드2를 조성할 예정이었지만 현재는 사실상 펀드 조성에 실패한 상태이고, 대신 작은 규모의 브릿지 펀드를 조성하고 첫 번째 비전펀드 성과 개선에 집중할 것으로 보이는데요. 주목할만한 점은 이번 IR자료 한 슬라이드에 "Portfolio company finances to be self-financing" "No rescue package"라고 쓰여있는 것을 보아, 비전펀드에게 투자받은 스타트업에서 구조조정의 바람, 더 나아가서는 폐업까지 나타날 것으로 예상됩니다. 하지만 이 시기를 버티는 기업들은 현재보다 높은 벨류를 인정받을 수 있겠죠.

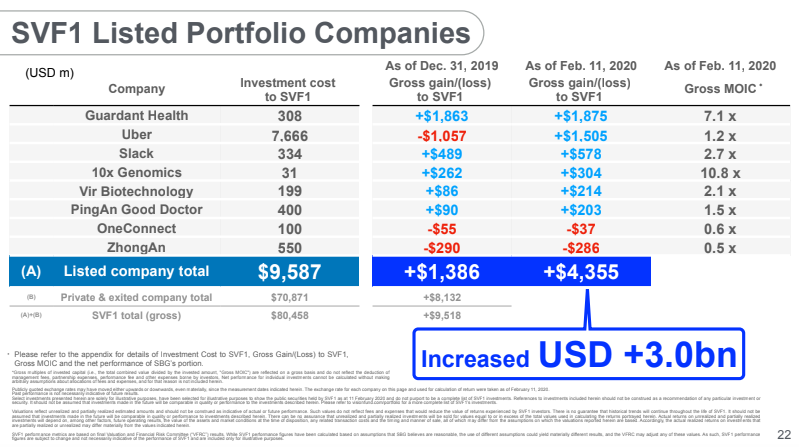

논란이 계속되고 있는 비전펀드지만, 나쁜 모습만 보여주고 있는 것은 아닙니다. 비전펀드의 투자받은 기업들 중 상장을 완료한 회사들의 가치는 상승 중에 있으며

위워크 또한 혹독한 구조조정, 계열사 정리, 새 CEO 선임 등을 통해 원래 모습으로 돌아가려고 노력 중이며, 쿠팡이나 OYO같이 여러 기업들의 상장 또한 앞두고 있습니다. 그리고 소프트뱅크 그룹에게 비전펀드는 생각보다 큰 비중을 차지하지 않는 점 또한 생각해봐야 합니다 (비전펀드의 논란으로 인해 소프트뱅크의 주가가 실제 가치 하락보다 더 많이 하락했다는 의견이 있음).

#결론

소프트뱅크는 현재 주가가 실제 가치에 비해 절반밖에 미치지 못하고 있다고 주장합니다. 작년 6월에 자사주를 5% 소각하기도 했지만 아직 주가는 가치만큼 상승하지 않았죠. 엘리엇이 소프트뱅크 주식을 매수한 건 이를 뒷받침하는 또 하나의 근거라고 볼 수 있습니다.

엘리엇이 소프트뱅크 주식을 매수했다는 보도를 접하며 든 생각은, 엘리엇이 경영 참여를 통해서 실제적인 변화를 만들어내려는 의도도 있지만, 어쩌면 저평가되어있다는 '사실'에 대한 인지도를 끌어올리기 위함은 아닐까 싶기도 했습니다.

소프트뱅크는 매일마다 홈페이지를 통해 주당 가치를 업로드하고 있으니 투자에 관심 있는 분들은 참고하시면 좋을 것 같습니다. 꼭 투자가 아니더라도 소프트뱅크와 손정의는 현재 테크 업계에서 가장 큰 영향력을 행사하고 있는 플레이어인 만큼 지속적인 관심을 가지면 좋을 것 같습니다. 관련해서 손정의 회장을 다룬 책 ‘손정의, 300년 왕국의 야망’을 추천합니다.

참고자료

#번외: 행동주의 펀드란

오늘 언급한 엘리엇은 대표적인 행동주의 헤지펀드로 폴 싱어(Paul E. Singer)가 이끌고 있고 약 400억 달러(약 50조)를 운용하고 있습니다. 엘리엇은 한국에서도 유명한데, 삼성물산과 제일모직 합병에 태클을 걸어본 이력이 있고, 얼마 전엔 현대차 경영에도 개입한 바 있습니다 (하지만 두 사례 모두 엘리엇이 패배).

이처럼 행동주의 펀드는 일정 지분을 취득하여 적극적으로 경영에 참여하여 지배구조 개선, 배당&자사주 매입을 통한 주주 환원 정책 등을 통해 주주 가치를 끌어올리는데 집중하는 헤지펀드를 말합니다. 주주 가치를 올려주기 때문에 환영하는 이들이 많으나, 단기적인 성과에 집중하거나 부가 부를 낳는데 공조한다는 의견도 있어 부정적으로 생각하는 사람들도 많은 것이 사실입니다.

국내에서도 행동주의 펀드가 점차 활발해지고 있는데요. 최근 강성부 대표가 이끄는 KCGI가 한진칼(대한항공 지주회사) 경영 참여를 선언한 게 가장 유명한 사례고, KB자산운용이 SM엔터에게 라이크 기획을 합병하라고 요구한 사례, 김두용 대표가 이끄는 머스트 자산운용이 태영건설 경영참여를 선언한 사례 등 국내에도 행동주의 펀드의 유의미한 사례가 많아지고 있음을 확인하실 수 있습니다. (참고로 현재 논란의 중심에 있는 라임 자산운용도 행동주의 펀드를 선보인 바 있음).

[한국경제] 행동주의 펀드 우후죽순... 주총 '긴장 모드'

국내뿐 아니라 아시아 전체를 보더라도 행동주의 펀드의 움직임이 갈수록 늘어나고 있는데요. 마지막으로 일본에서 있었던 행동주의 펀드 사례를 소개한 기사를 첨부하며 이번 이슈를 마무리할까 합니다.

☆ 또다른 읽을거리들!

[유튜브] 워런 버핏이 말하는 '가치투자' 철학은? (f.홍진채)

[유튜브] 투자에 있어 없어선 안 될 '경제적 해자' (f.홍진채)

[홍진채님 페이스북] 경제적 해자가 주식투자의 성과에 어떤 영향을 미치는가?

라쿤자산운용의 홍진채 대표님이 신과함께 팟캐스트에서 가치투자에 대한 이야기를 나누고 페이스북에 글까지 올려주셨습니다. 어려운 내용이지만 그만큼 가치있는 내용입니다.

[미디엄] 중국 - 3세대 스타트업, 두 개의 인터넷, 그리고 Chuhai (出海)

2018년도에 중국 테크업계에 대해 이야기하는 트레바리 클럽에 참여하면서 미국만큼이나 중국의 스타트업&테크업계에 배울 것이 많구나 느꼈는데, 허진호님의 이번 글에 제 생각이 고스란히 담겨있었습니다.

[CB Insights] 5 Ways Ant Financial & Tencent's Fintech Growth Playbooks Are Evolving

알리바바와 텐센트의 핀테크 전략. 네이버파이낸셜과 카카오페이&뱅크의 미래를 추측하는데 도움이 되는 자료입니다.

[블로그] Facebook's Platform Opportunity

페이스북의 비용이 늘고있는 이유는 보안 때문인데, 왜 보안에 비용을 지출하고 있으며 이로 인해 어떤 기회가 페이스북한테 나타날지 분석한 콘텐츠입니다.

[블로그] 일본의 디지털 금융 제국 SBI 그룹의 사업전략

이 글을 통해 SBI그룹을 알게 되었는데 디지털 금융을 상당히 구체적으로 전개해나가는 모습에 놀랐습니다.

[블로그] API Economy and Software Engineering Productivity

샌드버드의 김동신 대표가 작성한 글입니다. API의 역할이 무엇인지 글 속의 그림이 완벽히 설명하네요. API는 계속해서 성장 중이고 앞으로도 성장할 산업인 것 같네요.

테슬라 주가가 많이 오른 이 시점에 주목해야할 또 다른 전기자동차 기업 Rivian의 창업가 Scaringe에 관한 이야기가 담겨있는 기사입니다. Rivian은 아마존이 투자&주문한 것으로 유명합니다.

[머니투데이] 카카오게임즈, 송재경 사단 품다...엑스엘게임즈 가치 2500억원 산정

카카오가 송재경 대표를 영입했습니다. 송재경 대표는 국내 게임업계 역사에서 빠지지 않고 등장하는 거물인데요. 바람의나라와 리니지를 만들었고 최근엔 달빛조각사를 만들었습니다.

관련해서 인상깊게 읽었던 책 플레이를 추천합니다. 넥슨의 이야기를 담은 책인데 송재경 대표의 이야기도 담겨있습니다.

[지디넷] 쏘카, 510억원 규모 투자 유치..."모빌리티 기대감 여전"

[파이낸셜 뉴스] 타다, 쏘카에서 독립 "투자 유치...유니콘 도전"

쏘카의 이재웅 대표가 검찰로부터 징역 1년을 구형받았고, 쏘카가 새로운 투자를 유치했으며, 타다와 쏘카가 분리된다는 소식입니다.

[Bloomberg] Tiny Korean Hedge Fund Hits Jackpot With ‘Parasite’ Deal

기생충이 역사를 새로 쓴 이번주, 이를 가능케한 자본의 역할을 다시 한 번 생각해볼 수 있었습니다.

[바이라인 네트워크] 삼성 갤럭시 2020 언팩 총정리

갤럭시 S20, 갤럭시 Z가 공개되었습니다. 카메라 한 번 써보고 싶네요.